Un financement différent de celui des autres entreprises

La spécificité principale d’une création d’entreprise de l’économie classique est que l’on passe par un financement traditionnel basé essentiellement sur le prêt bancaire.

La création d’une entreprise est toujours une prise de risque mais le business model d’une startup est à la fois incertain et amené à évoluer, ce qui représente un risque beaucoup trop grand pour les banques. Les startups se verront financer du matériel à la valeur physique, si nécessaire, mais rarement de l’immatériel.

Cependant, nous assistons à une mutation du secteur bancaire, qui petit à petit bouleverse ses habitudes et l’on assiste alors à l’émergence de produits bancaires adaptés à l’innovation. Ce qui positionne la banque comme un nouvel acteur dans le financement de la startup.

Comment financer ma startup ?

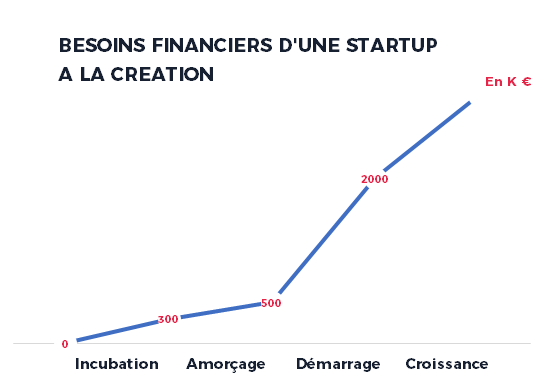

La croissance d’une startup est faite de différentes étapes et les types de financements ne sont pas les mêmes pour chacune d’entre elles. Les modèles que l’on retrouve le plus souvent pour chaque étape sont les suivants :

1) L’incubation (0 à 300 K€)

L’incubation est le début de l’histoire d’une startup et son financement se fait essentiellement à travers le love money. Ce qu’on appelle en anglais les 3F (friends, family and fools) ou en français les 3C (copains, cousins et cinglés). Depuis 2000, cette love money s’est beaucoup développée et permet de créer une première tirelire.

Les aides publiques et les concours notamment liés à l’innovation peuvent également participer au financement de cette première phase de développement notamment de maturation commerciale, technique ou encore dans la phase de Recherche et Développement.

Cette phase est essentielle au bon développement et à la survie de l’entreprise. Il est important d’avoir des fonds propres assez importants pour avoir les reins solides, passer le cap des premières années et permettre de faire levier sur les aides publiques. Sinon, il y a un fort risque de mourir dès le 2ème anniversaire.

2) L’amorçage (50 à 500 K€)

En phase d’amorçage, la société n’est pas encore rentable mais c’est une période de dépenses.

Les premiers apports en capital arrivent alors, au travers des business angels, des financements publics, des fonds d’amorçages ou du crowdfunding. A noter qu’il existe trois formes de crowdfunding : le don, le don contre récompense, le prêt et l’investissement.

3) Le démarrage (500 à 2000 K€)

On entre ensuite en phase de démarrage, dans du capital-risque au sens strict du terme. Egalement appelé Venture Capital (VC), il s’agit là d’une prise de participation par un ou des investisseurs, généralement minoritaire, au capital de sociétés non cotées. Un des points clés d’accès à cette phase est l’atteinte d’une maturité commerciale suffisante. Il faut cependant noter que plus des deux tiers de ces fonds sont destinés au secteur numérique et technologique, mais que les portes ne sont néanmoins pas fermées aux autres secteurs.

4) La croissance (+ de 2000 K€)

Vient enfin la phase de croissance. Il s’agit là aussi de capital-risque. En France, le secteur est dynamique mais les levées de fonds sont plus modestes qu’ailleurs en Europe.

Il est aussi intéressant de noter que la participation publique est plus importante en France qu’ailleurs et que les plus grandes levées de fonds françaises se font souvent avec l’aide des fonds publics.

Source : La Tribune Toulouse